- title

DATEV bietet Lösungen für ...

Setzen Sie zunächst einen Filter und Sie erhalten maßgeschneiderte Informationen.

E-Rechnungspflicht

Gesetzliche Regelungen

Mit dem Wachstumschancengesetz kommt ab dem 1. Januar 2025 ein großer Schritt in Richtung Digitalisierung: Die E-Rechnung wird für inländische B2B-Rechnungen zur Pflicht. Und das ist noch nicht alles! In Zukunft ist auch die Einführung eines Meldesystems geplant, um den Umsatzsteuerbetrug effektiv zu bekämpfen.

Wenn es um die gesetzlichen Regelungen zur E-Rechnung geht, kennen Sie sich aus?

Exzellent!

Falls nicht: Informieren Sie sich hier!

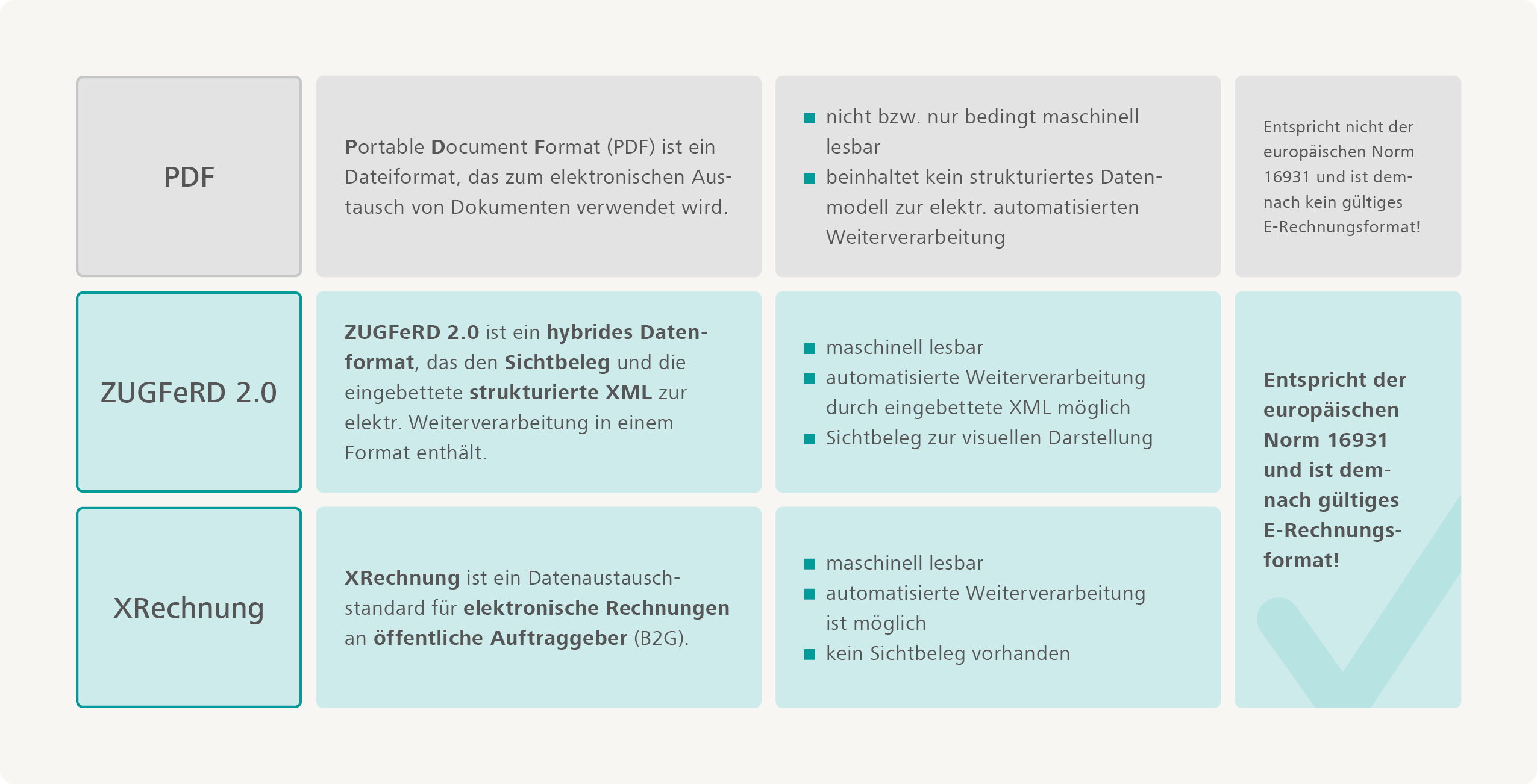

Eine elektronische Rechnung enthält die Daten einer Rechnung, die bisher als Papierrechnung oder auch als PDF erstellt und versendet wurde, als strukturierte elektronische Daten in einer XML-Datei.

Transformation im Rechnungswesen

Oder: Warum die E-Rechnung Vieles einfacher macht

Die E-Rechnung

- fördert die Automatisierung und Digitalisierung im Rechnungswesen.

- ermöglicht eine weitgehend automatische und damit schnellere Verarbeitung von Rechnungen.

- reduziert den Verwaltungs- und den personellen Aufwand erheblich.

- spart Zeit und Ressourcen (Papier) und trägt damit auch zur Umweltfreundlichkeit bei.

Warum E die Lösung ist

Mit dem Wachstumschancengesetz wurde in Deutschland eine gesetzliche Neuregelung zur E-Rechnungspflicht im Umsatzsteuergesetz eingeführt. Demnach müssen E-Rechnungen entweder den Anforderungen der Richtlinie 2014/55/EU und damit der Norm EN 16931 entsprechen oder eine vollständige und korrekte Extraktion der erforderlichen Daten ermöglichen.

Ab dem 1. Januar 2025 gilt dies verpflichtend im B2B-Bereich.

Eine PDF-Rechnung wird in einem digitalen Format erstellt, übermittelt und empfangen.

Eine PDF-Datei enthält keine strukturierten Daten und kann daher nicht automatisiert elektronisch weiterverarbeitet werden. Das macht sie zu einer „sonstigen Rechnung“. Sonstige Rechnungen sind spätestens ab 2028 im nationalen Rechnungsverkehr zwischen umsatzsteuerpflichtigen Unternehmen im Bereich „B2B“ nicht mehr zulässig.

Wachstumschancengesetz und E-Rechnungspflicht

Das Wachstumschancengesetz will Unternehmen in Deutschland einen wirtschaftlichen Aufschwung geben. Investitions- und Innovationsanreize sollen Unternehmen fit machen für die Zukunft. Gleichzeitig soll es die Wettbewerbsfähigkeit Deutschlands als Wirtschaftsstandort fördern. Für mehr Infos klicken Sie auf das Bild.

Von der Pflicht zur E-Rechnung bis zu den Übergangsregelungen haben wir alle wichtigen Informationen für Sie zusammengefasst.

Machen Sie sich mit DATEV bereit für die digitale Zukunft der Rechnungsstellung!

Pflicht zur E-Rechnung: ab 1. Januar 2025

- Der Empfang von E-Rechnungen wird ab dem 1. Januar 2025 Pflicht.

- Für den Versand von E-Rechnungen gibt es Übergangsregelungen vom 1. Januar 2025 bis zum 31. Dezember 2027.

Wer ist betroffen?

Alle inländischen Unternehmen, die steuerbare und steuerpflichtige Umsätze an andere inländische Unternehmen verkaufen oder erbringen (Business-to-Business).

Wer ist nicht betroffen?

- Lieferungen und Leistungen, die steuerfrei sind.

- Kleinbetragsrechnungen unter 250 Euro.

- Fahrkartenverkauf.

Übergangsregelungen für den Versand vom 1. Januar 2025 bis 31. Dezember 2027

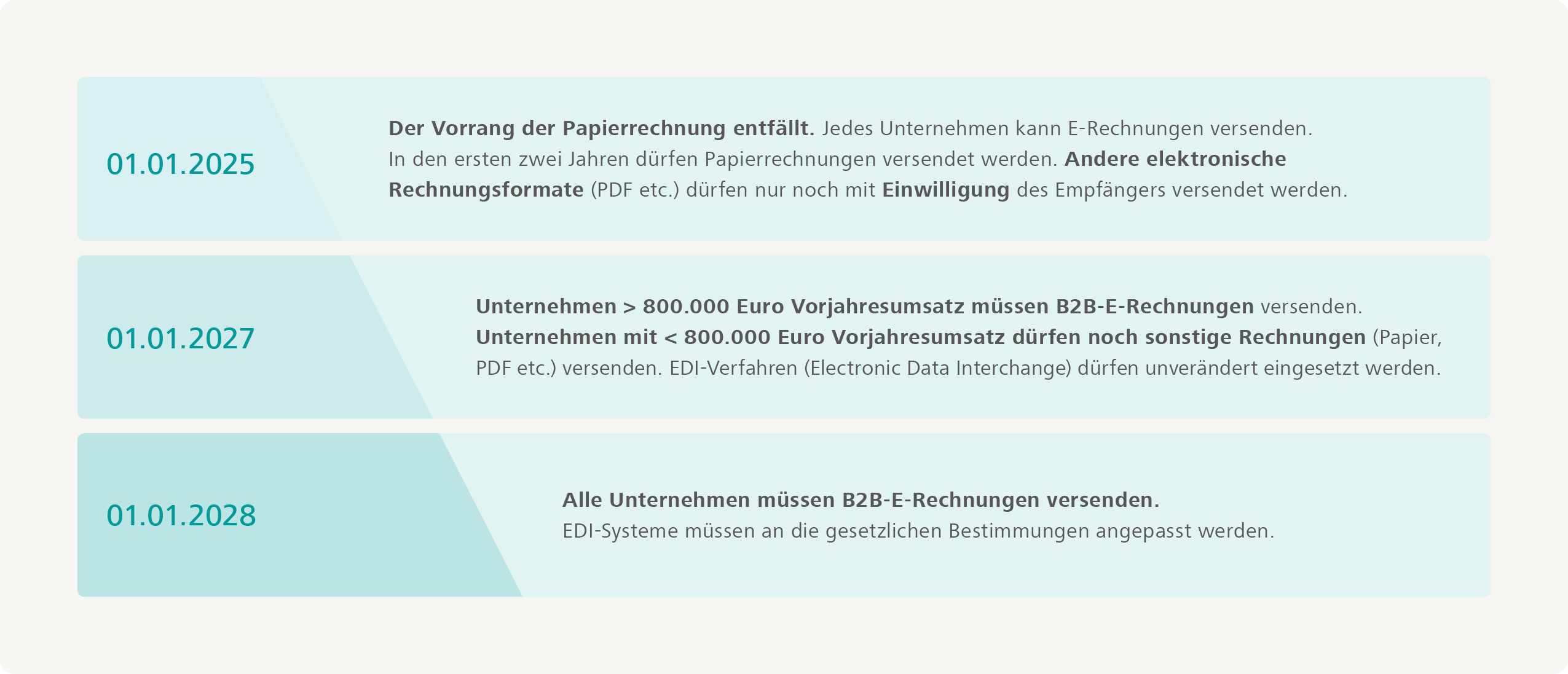

Phase 1 – 1. Januar 2025 bis 31. Dezember 2026

- Der Vorrang der Papierrechnung entfällt.

- Jedes Unternehmen kann E-Rechnungen versenden.

- Sie dürfen Papierrechnungen weiterhin versenden.

- Andere elektronische Formate (PDF etc.) dürfen Sie nur mit Zustimmung des Empfängers versenden.

Phase 2 – 1. Januar 2027 bis 31. Dezember 2027

- Unternehmen mit einem Vorjahresumsatzvon mehr als 800.000 Euro im Bereich Business-to-Business (B2B) dürfen nur noch elektronische Rechnungen versenden.

- Unternehmen mit einem Vorjahresumsatz von weniger als 800.000 Euro dürfen weiterhin Papierrechnungen oder – mit Zustimmung der Rechnungsempfänger – ein anderes elektronisches Rechnungsformat versenden, bspw. ein PDF.

- EDI-Verfahren sind ebenfalls zulässig.

Phase 3 – Ab 1. Januar 2028

Alle Unternehmen im inländischen B2B-Bereich müssen elektronische Rechnungen versenden.

Was die E-Rechnung für Sie bedeutet – und wie DATEV Sie unterstützen kann

Ab dem 1. Januar 2025 müssen Sie bereit sein, E-Rechnungen zu empfangen und in Ihren Finanzbuchhaltungssystemen zu verarbeiten. Warum also warten? Je früher Sie umstellen, desto schneller profitieren Sie von den Vorteilen digitaler Rechnungsprozesse. Die DATEV-Programme sind schon heute bereit für die Zukunft und können Rechnung im E-Rechnungsformat weiterverarbeiten, erstellen und versenden. Sie können die gesetzlich geforderten Formate gemäß der Norm EN 16931 empfangen, erstellen, versenden und verarbeiten. Entdecke Sie, wie Sie die E-Rechnung mit uns umsetzen können. Denn E ist die Lösung.

Was die E-Rechnung für Deutschland bedeutet

Die Einführung der E-Rechnung in Deutschland legt das Fundament für eine kommende Verpflichtung von Unternehmen: Sie müssen künftig ihre steuerbaren und steuerpflichtigen B2B-Umsätze an ein einheitliches, elektronisches System der Finanzverwaltung melden. Dieses Meldesystem soll helfen, Umsatzsteuerbetrug im Inland zu bekämpfen. Damit Unternehmen auf das Meldesystem vorbereitet sind, können diese schon jetzt beginnen, ihre technischen und organisatorischen Anpassungen über einen längeren Zeitraum umzusetzen.

Was die E-Rechnung in der EU bedeutet

Auch auf europäischer Ebene gibt es eine Initiative zur Einführung einer verpflichtenden E-Rechnung im B2B-Bereich und eines Meldesystems, genannt ViDA. Ziel ist es, den Mehrwertsteuerbetrug zu bekämpfen.

ViDA nennt sich das Meldesystem, das eine Initiative auf EU-Ebene schaffen will. Es beinhaltet eine verpflichtenden E-Rechnung im B2B-Bereich. Ziel: Den Mehrwertsteuerbetrug effektiv bekämpfen.

Am 8. Dezember 2022 hat die EU-Kommission einen Vorschlag zur Änderung der Mehrwertsteuer-Systemrichtlinie vorgelegt, ganz im Zeichen der Initiative „VAT in the Digital Age“ (ViDA). Genau genommen geht es dabei um die MwStSystRL, Richtlinie 2006/112/EG.

Der Vorschlag fokussiert sich auf drei Hauptpunkte:

- Meldepflichten für umsatzsteuerrelevante Informationen für mehr Transparenz.

- Elektronische Rechnungen werden bei grenzüberschreitenden Lieferungen und Dienstleistungen Pflicht.

- Erleichterungen bei der Erklärung des grenzüberschreitenden Waren- und Dienstleistungsverkehrs innerhalb der EU und die Einbeziehung von Online-Portalen in die Dienstleistungskette, insbesondere im Bereich der kurzfristigen Personenbeförderung und Vermietung.

Der bedeutendste Aspekt in Bezug auf die E-Rechnung ist die „Modernisierung der Mehrwertsteuerpflichten“. Hier geht es um die Meldepflichten von umsatzsteuerrelevanten Informationen. Dazu gehört auch, dass Unternehmen bei grenzüberschreitenden Lieferungen und Dienstleistungen elektronische Rechnungen ausstellen muss. Dazu nachfolgend mehr.

E ist die Lösung – und wird zum Standard, auch in Europa

Die E-Rechnung wird zum europäischen Standard. Ab dem 1. Januar 2028 müssen Sie Rechnungen gemäß der EN 16931 in einem strukturierten elektronischen Format ausstellen. Einige Mitgliedsstaaten könnten die E-Rechnung sogar schon ab 2024 verpflichtend machen. Hier sind die wichtigen Fristen:

- Sie müssen die Die E-Rechnung spätestens zwei Tage nach dem Geschäftsvorfall ausstellen.

- Dann haben Sie zwei Tage Zeit, die relevanten Informationen der E-Rechnung an eine zentrale EU-Plattform zu melden.

- Nach Erhalt der Rechnung hat der Empfänger ebenfalls zwei Tage Zeit, die relevanten Informationen an die Finanzverwaltung zu übermitteln.

Diese verkürzte Meldefrist hilft dabei, Daten zwischen Rechnungssteller und Rechnungsempfänger abzugleichen und bekämpft effektiv den Mehrwertsteuerbetrug.

Sammelrechnungen

Laut aktuellem Richtlinienvorschlag soll ab dem 1. Januar 2028 die Möglichkeit entfallen, zusammenfassende Rechnungen (Sammelrechnungen) auszustellen.

Weitere Änderungen: USt-Meldesystem ab 2028

Meldung USt-relevanter Informationen

Für innergemeinschaftliche Transaktionen soll es ab 2028 ein EU-weites Meldesystem geben. Die Mitgliedstaaten sammeln die Daten und leiten sie zum Abgleich an eine zentrale EU-Stelle (VAT Information Exchange System, kurz VIES) weiter.

Zusammenfassende Meldung

Die Kommission ist der Meinung, dass die Zusammenfassende Meldung nicht ausreichend zur Bekämpfung des Umsatzsteuerbetrugs beiträgt. Daher wird sie ab 2028 im Zuge des neuen Meldesystems abgeschafft.

Zustimmung aller Mitgliedstaaten nötig

Damit dieses Gesetzgebungspaket verabschiedet werden kann, müssen alle 27 Mitgliedstaaten zustimmen – eine Herausforderung, denn das neue Gesetz erfordert, dass alle Staaten ihre nationalen Systeme anpassen. Es ist dennoch zu erwarten, dass alle die Änderungen annehmen. DATEV bringt sich aktiv im Rahmen der Gremienarbeit in die Gesetzgebung ein.

Details finden Sie unter:

VAT in the Digital Age

B2G: E-Rechnung schon heute gültig

In Deutschland gibt es derzeit keine einheitliche Regelung für den Empfang und die Erstellung von E-Rechnungen im B2G-Bereich (Business-to-Government). Warum? Weil jedes Bundesland und der Bund eigene Rechnungsverordnungen haben.

Im B2G-Bereich gelten derzeit folgende Verpflichtungen:

- Empfangspflicht: Öffentliche Auftraggeber müssen E-Rechnungen entsprechend den Anforderungen ihres Bundeslandesempfangen. Kontext ist hier das Gesetz gegen Wettbewerbsbeschränkungen.

-

Erstellungspflicht: Diese gilt momentan nur für Rechnungssteller mit öffentlichen Auftraggebern auf Bundesebene und in den Bundesländern

-

- Baden-Württemberg

- Bremen

- Hamburg

- Saarland

- Mecklenburg-Vorpommern

- Hessen

- Ab 1. April 2025: Rheinland-Pfalz

-

E-Rechnungspflicht: Gesetzlicher Hintergrund

Die EU hat bereits 2014 den Rahmen für ein einheitliches Vorgehen festgelegt, wenn es um die Übermittlung von Rechnungen an öffentlichen Verwaltungen geht – und zwar in Richtlinie 2014/55/EU. Demnach müssen EU-Mitgliedstaaten sicherstellen, dass die öffentlichen Auftraggeber elektronische Rechnungen empfangen und verarbeiten, die der europäischen Norm für die elektronische Rechnung entsprechen.

Zielsetzung der EU-Richtlinie 2014/55/EU

Die EU-Richtlinie setzt auf digitalen Rechnungsaustausch in der öffentlichen Verwaltung. Im Vergleich zu Papierrechnungen spart die E-Rechnung enorm Kosten, da sie nahtlos und automatisiert verarbeitet wird. Dadurch werden manuelle Schritte auf ein Minimum reduziert.

E-Rechnungsgesetz und E-Rechnungsverordnung auf Bundesebene

Das E-Rechnungsgesetz, das am 1. Dezember 2016 verabschiedet und am 10. April 2017 im Bundesgesetzblatt veröffentlicht wurde, setzt die Vorgaben der EU-Richtlinie 2014/55/EU in nationales Recht um. Es bildet die rechtliche Grundlage für den Empfang und die Verarbeitung elektronischer Rechnungen durch öffentliche Auftraggeber des Bundes. Ergänzt wurde es durch die E-Rechnungsverordnung des Bundes, die am 18. Oktober 2017 in Kraft trat.

Die in diesem Zusammenhang wichtigsten Punkte:

- Das E-Rechnungsgesetz gilt unabhängig vom Rechnungsbetrag und bezieht alle Rechnungen ein, auch bei unterschwelligen Vergaben.

- Die E-Rechnungsverordnung verpflichtet den Rechnungssteller, elektronische Rechnungen einzureichen, wobei bestimmte Rechnungsformate und Übertragungskanäle vorgegeben sind.

- Die Verpflichtung des Bundes zur Annahme und Weiterverarbeitung elektronischer Rechnungen ist nach § 11 Abs. 1 E-RechV grundsätzlich am 27. November 2018 in Kraft getreten. Für subzentrale öffentliche Auftraggeber galt diese Verordnung erst ein Jahr später.

- Die Pflicht zur Übermittlung von elektronischen Rechnungen trat erst zum 27. November 2020 in Kraft.

Umsetzung der Richtlinie durch die Bundesländer

Seit dem 18. April 2020 müssen Bundesländer und Kommunen E-Rechnungen gemäß der EU-Richtlinie annehmen, wobei die Umsetzung je nach Region variiert. Eine flächendeckende Pflicht zur Ausstellung von E-Rechnungen für Lieferanten besteht noch nicht, doch einige Bundesländer, wie Bremen, sind bereits voraus und fordern seit dem 27. November 2020 EU-konforme Formate wie XRechnung oder ZUGFeRD ab Version 2.0.

Erfahren Sie mehr zu den DATEV-Lösungen für die E-Rechnung

Sie benötigen die passende Software, um auf die E-Rechnungsprozesse umzusteigen?

Seite weiterempfehlen: